朝食をとり、手形をしている年配のカップルのクローズアップ

アイツク

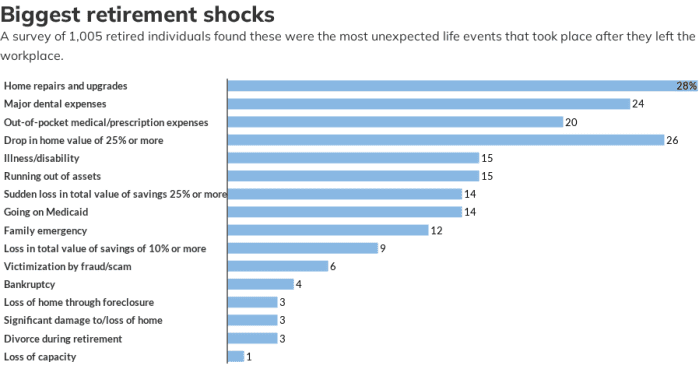

退職者の約 XNUMX 人に XNUMX 人しか ある人によると、退職時にあらゆる種類のショックイベントを経験した 研究 アクチュアリー協会から。 そして、これらの衝撃的な出来事 (たとえば、高額な歯科治療費など) には、しばしば衝撃的な値札も付いてきます。 誰かが働いて安定した給料を稼いでいるときとは異なり、退職者は長期的な計画に頼り、毎月の分配金を設定しなければならないため、これは退職者にとって特に難しい場合があります。

良いニュース? 貯蓄を強化することで、これらの衝撃的な出来事から身を守ることができます。 「引退したクライアントと話し合う大きな項目の XNUMX つは、予期せぬ、または不規則な費用のために余分なお金を確保するために何ヶ月の分配を取り置きたいかということです。ニューヨーク州イーストノリッジのアドバイザリー。 (ここで得られる最高の貯蓄口座レートをご覧ください.)

愛する人の世話

これは退職後の最も予期しない支出の XNUMX つであり、配偶者、親、子供、または孫の医療ニーズが含まれます、とマサチューセッツ州レキシントンにある Bickling Financial の認定ファイナンシャル プランナー、最高コンプライアンス責任者、およびファイナンシャル コンサルタントである Spencer Betts 氏は言います。

「これらを予測することはほとんど不可能ですが、誰かの長期ケアのニーズに対応するには、非常に費用がかかる可能性があります」と彼は言い、このタイプのケアには、愛する人が依存症、離婚の和解、破産などを支援することも含まれる可能性があると付け加えました。金融中心のニーズ。 「これには財政的資源が必要になるだけでなく、移転や何時間もの個人的な時間が含まれる可能性があります。」

介護は経済的打撃を引き起こします。たとえば、59 歳から 66 歳までの配偶者の介護者は、IRA 資産が 50% 少なく、IRA 以外の資産が 39% 少なく、社会保障収入が 11% 少なく、既婚者よりも収入が少なくなっています。非介護者、レポートが見つかりました。

しかし、必要なケアに応じて価格差が大きいため、このフェーズの計画は特に困難になる可能性があるとベッツ氏は言います. 「安価な面では、週に数回自宅に来て薬を服用していることを確認し、いくつかの基本的な作業を手伝ってくれる旅行看護師のような基本的なケアがあります. より高価なのは、年配の患者を XNUMX 時間体制で監視するアルツハイマー ユニットです。」

人生のこの段階に向けて計画を立てる際の最初のステップは、「家族の病歴を調べることです」とベッツ氏は述べています。 長期介護保険を検討することに加えて、「住んでいる場所や退職したい場所の近くの医療費」を調査することも不可欠であると彼は言います。

医療費

65 歳以上のカップルは、退職後の健康と医療費に約 315,000 万 XNUMX ドルの税引き後支出が見込まれます。 研究 フィデリティから。

とは言うものの、Society of Actuaries のレポートによると、退職者のほぼ XNUMX 分の XNUMX が、多額の自己負担の医療費と処方費に驚いていると答えていることは驚くべきことではありません。 アライド・ファイナンシャル・アドバイザーズのファイナンシャル・アドバイザーであるクリストファー・ライマン氏によると、「これには、誰かに料理を作ってもらったり、看護師にチェックしてもらうことができるような、何らかの介護付き生活環境への移行をクライアントが望んでいる場合は含まれません」ペンシルベニア州ニュータウン。

出典: 2015 年アクチュアリー協会による退職後のリスクと退職のプロセスに関する調査

A レポート RBC ウェルス マネジメントの調査によると、健康な 65 歳の高齢者は、介護施設、在宅ケア、またはハイブリッド オプションを含む長期的な費用に、100,000 日で年間 XNUMX 万ドルもの費用を費やすことになると予想されます。

ライマン氏は、退職後の計画を立てる上で重要なのは、健康と期待される生活の質を考慮に入れることだと言います。 高齢者の医療専門家や医薬品のための追加の資金を考慮する必要があると彼は言った.

家の修理

調査によると、現在、76 歳から 65 歳までの約 79%、68 歳以上の 80% が一戸建てに住んでいます。 レポート ハーバード大学の共同住宅研究センターから。 さらに、AARP によると、50 歳以上の人の XNUMX 分の XNUMX 近くが、年齢を重ねても現在の家に住みたいと言っています。 研究.

このように多くの高齢者が自分の家を所有して生活しているため、アクチュアリー協会のレポートによると、28% の人がいつの日か予期せぬ修繕を経験したり、退職後に住宅を大幅にアップグレードしたりすることになります。 報告書はまた、退職者の 16% が、自宅の価値が 25% 以上下落したことに驚いたと述べていることもわかりました。

しかし、退職後の家の修繕計画に関しては、パリオンは常に、その費用はいつか必ず発生することをクライアントに思い出させます。 「引退していないときに家事のすべてを行うと、洗濯機や温水ボイラー、屋根など、時々故障して修理する必要があることがわかります. 」

HELOCs またはホーム エクイティ ローンとリバース モーゲージは、これらの予期せぬ出費に対処するために必要な可能性のある選択肢の一部にすぎません。

Betts 氏は、クライアントの退職を計画するとき、家の修理に関連する予期せぬ出費を抑えるために、複数の収入源を持つことが重要であると述べています。 「予想外の出費が発生した場合でも、退職後の計画が狂うことのないように、XNUMX つの余分な収入源を用意しています。」

歯科治療

Society of Actuaries のレポートによると、予想外の出費に関しては、主要な歯科治療が上位にランクされており、退職者の 24% が、退職時に費やさなければならない金額にショックを受けたと述べています。

HealthView Insights の調査によると、ほとんどの高齢者は、20,000 年の 12,000 歳から 65 歳までの歯科保険料に 2022 ドル以上、共有費用に 87 ドル以上を費やすと予想されます。 また、メディケアはいくつかのことをカバーしていますが、HealthView Services のロン プレジデントであるマストロジョバンニ氏は、「詰め物や抜歯などの歯科はカバーしていません。そのため、人々は歯科のカバーを強く検討する必要があります」と強調しています。

不必要なストレスを回避し、退職後のこれらの費用をより適切に計画するために、パリオンは推測を脇に置いて、退職後に歯にお金を使う必要があると仮定すると言います.

「歯科治療の費用はすべての人に影響を与えます」と彼は言いました。 「誰もが歯を持っているので、歯の治療が必要になるとは本当に予想外ですか? インプラントをしていない限り、歯科治療が必要になります。」

成人した子供の支援

ある調査によると、52 歳から 18 歳までの最近の若者の 29% が両親と同居しています。 セキュリアンからの報告. これは、1960 年の同じ年齢の人のほぼ XNUMX 倍です。

これを退職後の計画に織り込むのがなぜそれほど難しいのでしょうか? フロリダ州フォートローダーデールにある 1650 ウェルス マネジメントの CFP 兼創設者であるトム バルコム (Tom Balcom) 氏は、次のように述べています。

この潜在的な支出を長期的な貯蓄計画に組み込むためにできることはありますか? バルコムは、彼の会社は、成人した子供たちと協力して、独自の予算を作成し、手段を使いすぎないようにすることを提案していると述べています。 「私はこれをしばしば金銭的なタフな愛と呼んでいます」と彼は言いました。 「年収50,000万ドルなら、家賃に月2,000ドルは使えない」

バルコムの会社はまた、退職金に加えて、最大 XNUMX か月の財務準備金を保管するよう顧客にアドバイスしています。 「多くのヘッジされた投資により、私たちのクライアントは常に価値のあるものを持っている可能性が高いため、安く買って高く売るという戦略は常に機能するはずです。」

この記事に記載されているアドバイス、推奨事項、またはランキングは、MarketWatch Picks のものであり、当社の商業パートナーによって確認または承認されたものではありません。

Source: https://www.marketwatch.com/picks/1-in-5-retirees-dont-see-this-expense-coming-or-its-315-000-pricetag-01664824517?siteid=yhoof2&yptr=yahoo