主要な取り組み

- イーサリアム ネットワークは暗号通貨エコシステムで重要な役割を果たしていることで知られていますが、資産である ETH を定義するのはさらに困難です。

- ETHは、その有用性と希少性により、イーサリアム界隈では以前から「トリプルポイント資産」や「超健全なお金」と評されてきました。

- 元BitMEX CEOのアーサー・ヘイズ氏は、イーサリアムがプルーフ・オブ・ステークへのマージを完了すると、ETHは債券のように評価されるだろうと主張している。

この記事を共有する

「三重点資産」から「超音波マネー」へ 暗号ブリーフィング イーサリアムのネイティブ資産がどのように概念化されてきたのか、そしてそれを永久債券とみなすことが次に注目を集める可能性があるのかどうかを探ります。

イーサリアムの進化

イーサリアムが2015年に発売されて以来、暗号通貨市場はそれをどのように定義するかについて議論を重ねてきました。 イーサリアムネットワーク自体は、Web3のベースレイヤーとして説明されることがよくありますが、そのネイティブアセットであるETHにはそのような明確な定義がありません。

すべての新しいテクノロジーと同様に、既存のシステムを参照してそれらを概念化する方法を理解することは、継続的な議論のポイントです。 イーサリアムはこの点で違いはありません。 XNUMX番目に大きなブロックチェーンは、創業以来長い道のりを歩んできましたが、現在のXNUMX年間にまで及ぶロードマップがあるため、最終的なビジョンを実現するまでにはまだ長い道のりがあります。

更新の合間に、イーサリアムのユーザーは、各フォークの影響について考え、将来のアップグレードの影響について推測するための十分な時間を持っています。 「トリプルポイントアセット」や「ウルトラサウンドマネー」のようなきびきびとしたサウンドバイトは、イーサリアムの複雑な性質をバイラルミームに抽出し、注目を集め、ETHアセットを信じる人々に集会の呼びかけを提供するのに役立ちました。

イーサリアムがプルーフオブワークからプルーフオブステークへの「マージ」を完了する準備をしているとき、暗号空間のある著名な人物は、イーサリアムを結合として概念化することが次の成長段階に極めて重要であると考えています。 暗号取引プラットフォームBitMEXの共同創設者で元CEOのArthurHayesは、暗号および世界の金融市場への洞察で、暗号界で高く評価されています。 ヘイズは、イーサリアムがプルーフオブステークインに移行すると、金融機関はETHを債券と見なすことができると主張しました 最近のミディアムポスト。 ヘイズの「イーサリアム債」分類に基づいて、同氏はETHの購入とステーキングの価値提案により、資産は10,000年末までに2022ドルに達するはずだと信じており、ETHはXNUMX桁の資産になるというイーサリアム愛好家の間で一般的な見解を共有している。

ETHの分類

ETH が債券としてどのように維持できるかを探る前に、ヘイズの概念につながったアイデアを理解することが不可欠です。

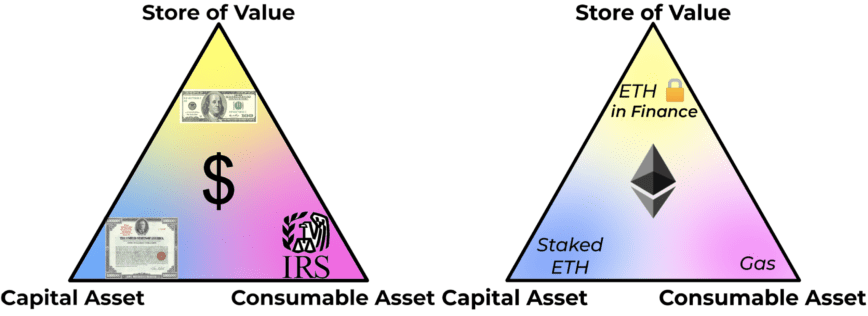

2019年には、 バンクレス 共同主催者のデイビッド・ホフマンは、伝統的な通貨システムを参照して ETH を定義しようとした最初の人物の XNUMX 人です。 で ブログ投稿 「イーサ:トリプルポイント資産」と題したホフマン氏は、ETHは価値の保存、資本資産、消耗資産というXNUMXつの主要な資産スーパークラスすべてに該当する最初の資産であると主張した。

彼は、ETHが賭けられると資本資産になると説明しました。 これは、利回りを生み出すため、債券と同様に、期待収益に基づいて評価できるためです。 ETHが取引の支払いにガスとして使用される場合、米ドルが税金の支払いに使用されるのと同様に、ETHは消費可能な資産の役割を果たします。 最後に、ETHは、保有者が担保としてAaveやCompoundなどのDeFiプロトコルに預けるときに価値のストアとして機能します。

このトリプルポイントの資産定義は、イーサリアムエコシステムの基盤を形成します。 これはETHの価格に影響を与えるさまざまな力を表していると同時に、さらなる採用と成長への道筋も提供しています。 また、ETH が伝統的な経済における主要な資産にどのように類似しているのかも示しています。 たとえば、米国経済を形成する米ドル、米国国債、IRS 税の XNUMX つもイーサリアム エコシステムで識別できます。

ただし、ホフマンの定義は次のように説明していますが、 ETHは債券などの資本資産と比較することができますが、それが可能であるというヘイズの議論からはまだ遠いです。 債券のように評価されます。 ここで、ETHを定義するために使用されるもう2021つの人気のあるミーム、「超音波マネー」が登場します。 このフレーズは、XNUMX年初頭にイーサリアム財団の暗号研究者であるジャスティンドレイクによって造られ、それ以来、イーサリアム愛好家の集会の呼びかけとなっています。 ヴィタリック・ブテリンは 前に言った 彼はETHが超健全な通貨への道を進んでいると考えていると述べた。

近年、特に米国経済の場合、伝統的な金融システムに対する批判が高まっています。 ビットコインの台頭を後押しする顕著な物語は、供給が限られているため、それが「健全なお金」であるということです。 連邦準備制度のマネープリンティングのために急速なインフレを経験した米ドルとは異なり、ビットコインは21万ビットコインしか存在しません。 しかし、超音波のお金の論文は、このアイデアをさらに一歩進めます。 有限額の資産よりも優れた投資は何でしょうか? 実際に希少性が増し、使用が増えるにつれて最終的にデフレになる資産。 これがウルトラサウンドマネーミームが表す概念です。

2021年XNUMX月、イーサリアムはETHが超健全なマネーになるための道を開くアップデートをリリースした。 の ロンドンのハードフォーク イーサリアムの手数料市場の仕組みを変えるために設計された重要なアップデートであるEIP-1559を導入しました。 EIP-1559より前は、ユーザーはトランザクションをチェーンの新しいブロックに含めるために入札する必要がありました。 現在、彼らは基本料金を支払い、鉱夫に追加のチップを支払うことができます。 基本料金が燃やされ、時間の経過とともにETH供給が大幅に減少します。 これは、マイニングとステーキングの報酬から生じる約4.5%のインフレを相殺します。 EIP-1559ヒット 2万ETHが燃やされた 先月。

現在、極端なネットワーク輻輳の瞬間を除いて、ETHをデフレ資産にするのに、トランザクションベースの料金を燃やすだけでは十分ではないことに注意することが重要です。 ただし、イーサリアムがプルーフオブステークチェーンと統合されると、鉱夫へのブロック報酬の支払いは停止されます。 今年中に予定されているその時点で、トランザクションから消費されるETHの量は、ネットワーク上で十分なアクティビティを持つバリデーターに支払われる量を超える可能性があります。 それはETHネットデフレになります。

プルーフオブステークへの移行は、ETHが絆と見なされるために必要な重要な機能のロックを解除します。 現在、ETHをイーサリアムステーキング契約に送信することは一方向のプロセスです-ステーキングされた資金はまだ引き出すことができません。 ただし、合併が行われた直後に、ETHステーキング契約からの撤退が有効になります。

最初の永久債

債券は、従来の市場で約 1 ~ 2% の低リスク利回りを提供する債券商品です。 通貨債券は通常、対応する政府によって発行され、政府が将来的に債務を返済できるという信頼を表します。 従来の債券には満期までの期間があり、30 年から XNUMX 年の範囲であり、期間が長い債券ほど利回りが高くなります。

ETHを債券とみなすことは、ETHが政府発行のコマーシャルペーパーのような負債商品になることを意味するものではありません。 これは、ステーキングETHのリスクプロファイルと将来の利回りを従来の債券と比較するだけです。

ETHの場合、ステーキング利回りは債券で得られる利子よりもかなり高くなります。 現在の率は4〜5%であり、合併後は約8%に増加すると予想されます。 もうXNUMXつの重要な違いは、従来の債券利回りは時間に依存しますが、ETHステーキング報酬はそうではないということです。 これにより、ETHステーキングを「永久債」と考える方が適切であり、それを評価する際に考慮する必要があります。

ヘイズ氏はブログ投稿の中で、債券市場に適用されている利回り測定指標と、ETHの合併後の予想利回りを組み合わせて使用しています。 この結果は、機関投資家が外貨建て債券について考えるのと同じようにETHについて考えれば、現時点ではETHが過小評価されていることを示唆しています。

ヘイズはまた、ETH「債券」をヘッジするための現在のレートはプラスのプレミアムを支払い、取引をさらに有利にすることを指摘しています。 彼は、現在資産運用会社がイーサリアム市場に参入するのを妨げているのは、賭けられたETHを撤回できないこととイーサリアムの高いエネルギー消費量であると述べています。

ETHを債券として見るという議論には説得力がありますが、同時に次のような疑問も生じます。もしETHが債券として評価できるのであれば、すでにより環境に優しく、ステーカーが資金を引き出すことができる他のプルーフ・オブ・ステーク・トークンはなぜできないのでしょうか。 ?

ETHを三重点資産と超音波マネーとして分類するという文脈で6つの理由が浮かび上がります。 まず、トリプルポイント資産になるための7つの要件すべてを満たすイーサリアムの競合他社は他にありません。 ソラナを例にとると、SOL保有者はトークンを賭けて、約XNUMX〜XNUMX%の利回りを生み出し、資本資産としての役割を果たすことができます。 SOLは、借り入れの価値資産の保管場所としても積極的に使用されています。 ただし、Solanaの低料金は、消耗品として機能する能力に影響を与え、基本的な価値提案を排除します。

他のプルーフオブステークトークンは、手数料のバランス要因が供給を減らすことなく一定のインフレを持っているため、ETHのようなデフレの超音波マネーとして定義することはできません。 ステーキング報酬と同じ割合で増加する供給のある資産は、実質利回りが0%であるため、債券として評価することはできません。 それに比べて、ETH は利用が増えるにつれてデフレになり、その価値提案が増大します。

機関投資家がすぐに永久債としてETHを取得できるという考えは、間違いなくETH保有者にとって魅力的な提案です。 ヘイズの数学は嘘をつかないが、いくつかの要因が彼の論文に影響を与える可能性がある。 最大のハードルは、そもそもETHを債券と見なすようにウェルスマネージャーを説得することです。 市場参加者が何をするかを誰も予測できず、金融機関が暗号通貨に遅れをとっているという歴史的な先例は良い兆候ではありません。 ETH債券の論文に対する別の課題は、デリバティブの流動性である可能性があります。 ヘイズが彼の思考の断片で指摘したように、XNUMXヶ月以上先のETH/USD先物には「わずかな流動性」があります。 ETHの購入とヘッジは前向きなキャリートレードかもしれませんが、流動性の欠如は採用を後退させる可能性があります。

さらに、イーサリアムマージへのさらなる遅延の影響を考慮する価値があります。 開発は現在予定通りに進んでいるように見えますが、別の後退のリスクを考慮する必要があります。 これらの要因にもかかわらず、ETHを債券として概念化するという考えは、引き続き勢いを増しているように見えます。 ただし、ETHが機関投資家のポートフォリオの不可欠な部分になり、XNUMX桁の評価に急上昇するかどうかはまだわかりません。

開示:この機能を書いている時点で、作者はETH、SOL、および他のいくつかの暗号通貨を所有していました。